마틴더어시

내가 사용하는 미국 은행 및 증권 회사 후기 본문

안녕하세요 마틴더어시 입니다.

미국에 살면서 제가 현재 사용하고 있는 미국 은행과 증권 회사들을 정리해보려고 합니다.

은행 계좌(Bank account) VS 브로커지 계좌 (Brokerage account)

은행 어카운트(Bank account)와 브로커지 어카운트 (Brokerage account)의 큰 차이점은 주식, 채권 등 투자를 하는 목적으로 만들어진 어카운트입니다.

은행 어카운트 (Bank account)

체크 어카운트, 세이빙 어카운트 처럼 주로 사람들이 일상생활에 사용하는 어카운트입니다. 사람들이 많이 아는 큰 미국 은행들 같은 경우 예를 들면 웰스파고 (Wells fargo), 체이스 (Chase), 유에스 뱅크 (US Bank), 뱅크 오브 아메리카 (Bank of America), 캐피탈 원 (Capital One), 시티 (Citi), HSBC, PNC,.. 등등 큰 은행부터 작은 은행까지 다양하게 서비스를 제공하고 있습니다.

체크 어카운트 (Checking account)는 데일리로 입출금이 가능한 계좌로 데빗 카드 (Debit Card)를 사용하여 이용할수 있게 됩니다. 세이빙 어카운트 (Saving account)는 저축을 위한 계좌로 한 달에 출금이 가능한 횟수가 (6번 정도)로 제한되어 있는 경우가 많습니다. 은행과 계좌에 따라 서비스 피를 내야 될 수도 있으니 오픈하시기 전에 확인하시기 바랍니다.

브로커지 계좌 (Brokerage account)

투자 목적으로 개설되는 계좌로, 미국에서 사람들이 많이 이용하는 증권회사(Brokerage firm)는 피달리티 (Fidelity), 뱅가드 (Vanguard), 찰스슈왑 (Charles Schwab), 이 트레이드 (E-Trade), 로빈후드 (Robinhood), TD ameritrade 등이 있습니다. 투자 상품으로는 주식, 채권, 본드, CD, 뮤탈펀드 (mutal fund), ETF 등을 구매하실 수 있습니다. 계좌를 개설하여 은행과 연동해서 사용하게 됩니다.

저축뿐만 아니라 투자도 할 수 있는 은행들도 있습니다. 브로커지 계좌처럼 투자를 쉽게 할 수 있는 플랫폼이 제한적일 수 도 있다는 게 단점입니다. 마찬가지로 브로커지 계좌 중에서도 체킹과 세이빙 어카운트 옵션을 제공하기도 합니다.

내가 사용하는 은행 & 증권사

저의 자산은 크게 3종류로 나누고 있습니다: 노후 목적 계좌 (세금 우대 계정), 은행 계좌, 브로커지 계좌

제가 사용하고 있는 은행과 증권사는:

- 노후 목적 계좌는 60세 이후 은퇴 자금으로 사용할 시 세금을 우대 받을 수 있는 계좌로 401k (empower), Roth IRA (fidelity), HSA를 가지고 있습니다.

- 은행 계좌: 웰스파고 (Wells Fargo) 체킹 어카운트, 웰스파고 (Wells Fargo) 세이빙 어카운트, 알리 (Ally) 세이빙 어카운트, 체이스 (Chase) 체킹 어카운트, 찰스 슈왑 (Charles Schwab) 체킹 어카운트

- 브로커지 계좌: 찰스 슈왑 (Charles Schwab)

1. 웰스 파고 Wells Fargo

처음 미국에 왔을 때 엄마와 같이 공동명의로 처음으로 개설한 계좌입니다. 약 15년 전, 제가 은행 계좌를 만들었던 2008년에는 웰스파고가 아닌 와코비아 (wakovia) 은행이었지만, 웰스 파고 (Wells Fargo)로 이름을 바꿨습니다. 체크 어카운트, 크레딧 카드, 세이빙 어카운트 3개를 만들었습니다. 미국은 크레딧 시스템이 매우 중요하기 때문에 오래된 신용카드는 웬만해서는 오랫동안 유지하는 게 좋습니다. 따라서, 15년 전에 만들었던 3개의 종류 어카운트 모두 닫지 않고 아직까지 잘 사용하고 있습니다.

- 체킹 어카운트 같은 경우, 한 달 서비스 피는 $10입니다. 서비스 피가 없이 사용하기 위해서는 1. 계좌에 매일 $500불 이상 유지 시키거나 2. 월급 자동이체를 한 달에 $500 이상 들어오게 하거나 3. 계좌 오너의 나이가 18-24이거나 4. 대학생일 경우, 캠퍼스 데빗카드를 사용하는 조건입니다.

- 세이빙 어카운트 같은 경우, 한달 서비스 피는 $5입니다. 서비스 피가 없이 사용하기 위해서는 1. 계좌에 매일 $300불 이상 유지 시키거나 2. 계좌 오너의 나이가 24세 이하 이거나 3. Save As You Go 서비스를 이용하거나 (체크 어카운트 - 데빗카드로 결제를 할 때마다 $1씩 세이빙으로 저축되는 서비스) 4. 한 달에 $25 이상 Direct Deposit (월급 또는 다른 어카운트에서 옮겨지는 돈) 5. 하루에 $1 이상 Direct Deposit의 조건들입니다.

- 조건들 중에 한 개만 충족돼도 서비스 Fee를 면제해 줍니다.

- 저는 체킹 어카운트는 월급을 쪼개어 생활비에 사용되는 금액만큼 자동이체를 하고 있으며, 세이빙 어카운트는 $300불만 넣어 놓았습니다.

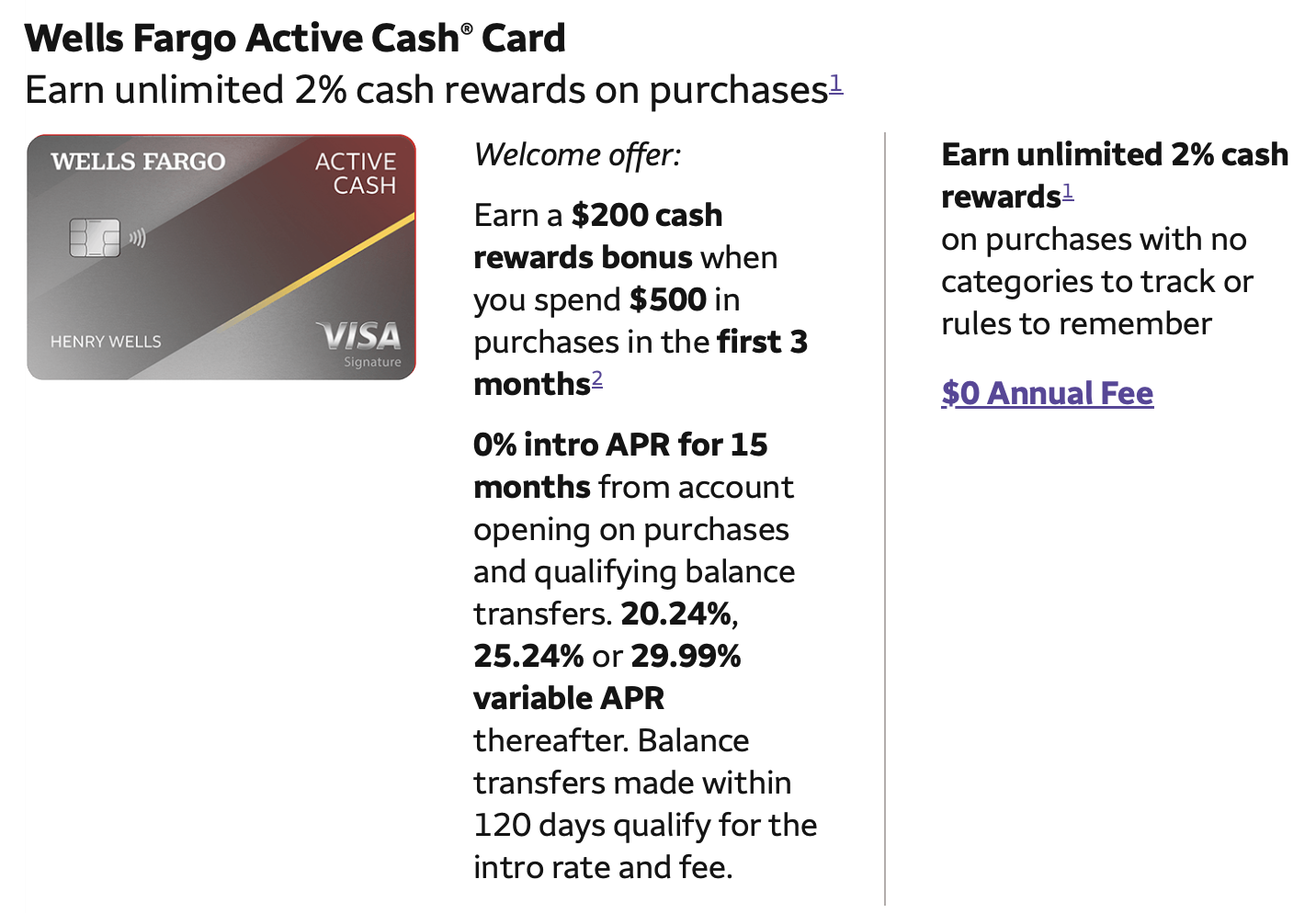

- 제가 가지고 있는 크레딧 카드는 Active Cash로 모든 결제 금액의 2%를 돌려주는 혜택을 가지고 있습니다. 연회비는 없으며 캐시백을 원할 때 또는 백업 카드로 이용하고 있습니다. 여행 카드가 있기 전에는 이 카드를 많이 사용했었습니다.

2. 체이스 Chase

체이스 은행은 대학교에 들어가서 처음으로 계좌를 만들었습니다. 당시 제가 사는 곳에는 웰스 파고 은행은 많았지만 체이스 은행은 큰 도시에 나가야만 있어서 고민을 많이 했었던 게 기억이 납니다. Chase 은행의 체크 어카운트를 열고, Chase shappire preferred 크레딧 카드를 발급받았습니다. 웰스파고 은행 보다 어플을 이용하기가 편했고, 여행 신용카드 및 다양한 카드를 제공하고 있어서 좋았습니다. 대학을 졸업하고 현재 사는 동네 가까이에 체이스 은행이 있어서 편하게 사용하고 있습니다.

- 체이스 체킹 어카운트는 웰스파고 보다 더 까다로운 면제 조건을 가지고 있습니다. 조건에 충족하지 못하게 되면 매달 $12의 Service fee가 부과됩니다. 서비스 피를 면제받기 위해서의 조건은: 1. 한 달에 디파짓 $500 이상 (월급, 베네핏 등의 이체) 2. 매일 $1500 이상의 금액 유지 3. 다른 어카운트와 연동된 계좌 합하여 투자 또는 디파짓이 매일 $5000 이상 유지입니다.

- 저는 월급을 쪼개어 집에 사용되는 모기지 및 유틸리티를 내는 만큼의 금액을 자동이체하여 사용하고 있습니다. 집 모기지를 체이스에서 받아 사용하고 있기 때문에 매달 모기지를 내는데 편하게 사용하고 있습니다.

- 제가 현재 사용하고 있는 체이스 신용카드는 Freedom Flex 프리덤 플렉스 카드로 연회비는 없으며, 3개월에 한 번씩 변동되는 카테고리의 지출의 5% 캐시백을 줍니다. 3개월에 $1500 맥시멈이 있어 총 $75 캐쉬백을 받을 수 있습니다. 현재 체이스 포인트는 다른 체이스 카드와 연동이 가능하기 때문에 프리퍼드나 리저브 카드 포인트로 변환이 가능합니다.

- 레스토랑 또는 카테고리에 적용되는 지출을 하는 데 사용하고 있습니다. 한 가지 단점은 마스터카드라서 코스트코에서 결제를 하지 못해서 아쉽습니다.

3. 알리 뱅크 Ally Bank

알리 뱅크는 온라인 뱅크로 웰스파고나 체이스 같이 은행점이 없이 온라인으로만 거래가 이루어지는 뱅크입니다. 온라인 뱅크라서 현금을 바로 디파짓 하거나 인출하지는 못하지만 High Yield Savings Account로 다른 세이빙 계좌보다 더 높은 interest를 받을 수 있습니다. 처음 계좌를 오픈했을 때에는 실제 현금이 거래되지 않는 은행이라서 걱정을 했었지만, 아직까지 아주 잘 사용하고 있습니다.

- 저는 Emergency Fund 같이 비상금 또는 집, 차 같이 목돈이 나가야 되는 1-5년 사이에 필요한 자산을 이 온라인 뱅크에 저축해 놓습니다. 직장을 다니고 수입이 생기고부터 목돈을 모아야 되는 경우가 생기면서 오픈하게 되었습니다.

- 웰스파고 세이빙 계좌 같은 경우는 0.25% 이자율을 주지만, 알리뱅크는 현재 4.25% 이자율을 제공하고 있습니다. 코로나 때에 시장 상황으로 인하여 이자율이 많이 떨어졌었지만 지금은 다시 높은 이자로 올라와 있습니다.

- 예를 들면, $5000 정도 알리뱅크에 놓아두면 일 년에 4.25% 기준 $212 정도를 이자로 받을 수 있습니다. 웰스파고 0.25% 이자인 일 년에 $12.5에 비교하면 아주 좋습니다.

- 단점으로는 현금으로 돈이 필요한 경우 Transfer 기간이 있기 때문에 2-3일 정도 미리 돈을 옮겨놔야 됩니다.

4. 찰스 슈왑 Charles Schwab

찰스 슈왑은 브로커지 회사로 잘 알려져 있지만, 체크나 세이빙 같은 서비스도 같이 제공합니다. 이미 저는 웰스파고와 체이스의 체크 어카운트가 있지만 찰스 슈왑 체크 어카운트를 오픈하게 된 이유는 해외에서 현금 인출 시 발생하는 ATM Fee를 돌려줍니다. 추가로, 데빗카드를 해외에서 사용할 때에도 해외수수료가 면제됩니다. 또한, 미니멈으로 넣어 유지해야 되는 금액이 없기 때문에 마음 편하게 사용이 가능합니다.

- 캐나다에 갔을 때 ATM에서 현금인출을 했었는데, 2주 정도 뒤에 ATM Fee가 리펀 되어 들어왔습니다.

- 주의해야 되는 점은, 제가 포르투갈에서 은행의 ATM으로 현금인출을 했었는데, 은행 자체에서 ATM Fee가 무료였지만, 엄청난 환율 차액으로 환전이 되어 아무것도 돌려받지 못했습니다. ATM기계의 환율이 어느 정도인지 확인하는 것도 중요한 거 같습니다.

- 해외수수료도 면제이기 때문에 해외여행 다닐 때에는 이 카드를 항상 들고나가게 됩니다.

체크카드 말고도 저의 주된 찰스 슈왑 이용은 Brokerage Account입니다. 매달 일정한 금액을 자동 이체 시켜 놓고, 자동으로 매주 월요일마다 $50씩 뮤탈 펀드 Mutual Fund를 구매하고 있습니다. 모든 거래가 자동으로 이루어지기 때문에 제가 별로 신경 안 써도 조금씩 조금씩 잔고가 늘어나고 있습니다.

- 뮤탈 펀드 Mutual Fund는 회사 자체에서 상품들을 이것저것 묶어 만든 펀드로 한 가지 만의 주식으로 이루어진 게 아니라 상품의 방향성에 맞게끔 조합되었습니다. ETF와 다른 점은 거래는 하루가 지난 끝에 이루어지며 그 회사에서 판매하는 펀드만 구매할 수 있습니다. (예를 들면, 뱅가드에서 유명한 뮤탈 펀드로는 VTSAX, VFIAX, 등이 있습니다)

- ETF 상품들의 이름은 3글자로 되어 있으며, Mutual Fund 상품들은 5개의 알파벳으로 이루어져 있습니다.

- Mutual Fund 같은 경우는 Expense ratio(펀드를 관리하는데 들어가는 비용)가 높은 상품들도 있기 때문에 잘 확인하시기 바랍니다.

- 제가 야금야금 모으고 있는 뮤탈펀드는 SWPPX - Schwab S&P 500 Index Fund와 SFLNX - Schwab Fundamental US Large Company Index Fund입니다.

5. 피델리티 (Fidelity)

처음 일을 시작하면서 Roth IRA를 만들기 위해 오픈했습니다. 피달리티 또한 찰스슈왑과 마찬가지로 Brokerage Firm이지만 여러 가지 서비스를 제공하고 있습니다. 저의 주된 사용처는 노후자금을 모으는 계좌들로 기본 Roth IRA와 Fidelity Go Roth IRA 두 개의 어카운트가 있습니다. IRA의 목적이 아닌 평범한 텍스가 부과되는 계좌도 오픈할 수 있습니다.

돈 관리하기도 쉽고, 주식 구매하기도 쉽고 잘 이용하고 있습니다.

- 기본 Roth IRA는 찰스슈왑과 같은 평범한 Brokerage account로 주식, 펀드, CD 등 투자 상품들을 구매할 수 있습니다.

- Fidelity Go 어카운트는 Robo advsior를 사용하는 어카운트로 돈만 넣으면 알아서 자동으로 관리해 주는 어카운트입니다. 사회 초년생일 때 어떻게 투자를 해야 되고 어떤 상품을 사야 되는지 전혀 모르기 때문에 아무것도 몰라도 알아서 투자해 주는 서비스를 이용했습니다. 설문조사를 통하여 투자 성향도에 맞추어 뮤탈펀드로 비율을 만들어 투자해 줍니다.

- 어느 정도 시간이 지나고 관심이 생기니 사고 싶은 주식도 생기고 나서 기본 Roth IRA를 오픈했습니다. 둘 다 Roth IRA의 목적으로 만들었기 때문에 두 개의 어카운트에 넣을 수 있는 금액은 총 $6,500로 한정되어 있습니다.

- 4년 정도 지난 시점에서 비교해 보니, 주식시장이 좋을 때에는 직접 산 주식들의 리턴이 더 좋았으나, 시장이 안 좋을 때에는 자동투자의 수익이 더 좋았습니다. 현재는 개별 주식들을 대충 정리하고, ETF로 돌려놓으니 수익은 비슷한 수준인 것 같습니다.

- Fidelity Go는 처음 $25,000까지는 무료이지만, 계좌 안의 금액이 $25,000 이상이 되면 연 0.35%의 어드바이저 fee를 부과받게 됩니다.

모아보니 사용하는 은행과 브로커지 회사의 어카운트들이 많은 것 같습니다. 저는 여러가지 은행을 사용하는데에 거부감이 없고 다양한 서비스를 이용하는데에 재미를 느끼지만, 한가지의 은행과 브로커지 회사만 사용하는 것을 선호하는 사람들도 많은 것 같습니다. 처음 미국에서 일을 시작하면서 미국 은행 시스템과 투자에 대하여 잘 알지 못했고, 글을 열심히 읽어도 이해가 되지 않아 힘들었던 게 기억이 납니다. 지금도 배워가는 중이며, 실수도 하고, 직접 투자도 해가면서 나만의 레시피를 만들어 가는 과정이지 않을까 싶습니다.

감사합니다.

'INFO > MONEY' 카테고리의 다른 글

| 미국에서 한국으로 송금 하기 - Remitly 리밋틀리 (0) | 2023.11.14 |

|---|---|

| High Yield Savings Account (HYSA)은 무엇 인가요? (0) | 2023.10.22 |

| 캐피탈 원 - Venture X 카드 마일리지 사용 방법 (0) | 2023.07.30 |

| 알리뱅크 Ally bank 노 패널티 11개월 APY 4.75% CD 구매하기 (0) | 2023.03.27 |

| 캐피탈 원 Capital one 360 5% CD Rate - 3월 14일 종료 예정 (0) | 2023.02.20 |