마틴더어시

저축 방법 7단계 (Dave Ramsey 데이브 램지) 본문

안녕하세요 마틴더어시 입니다.

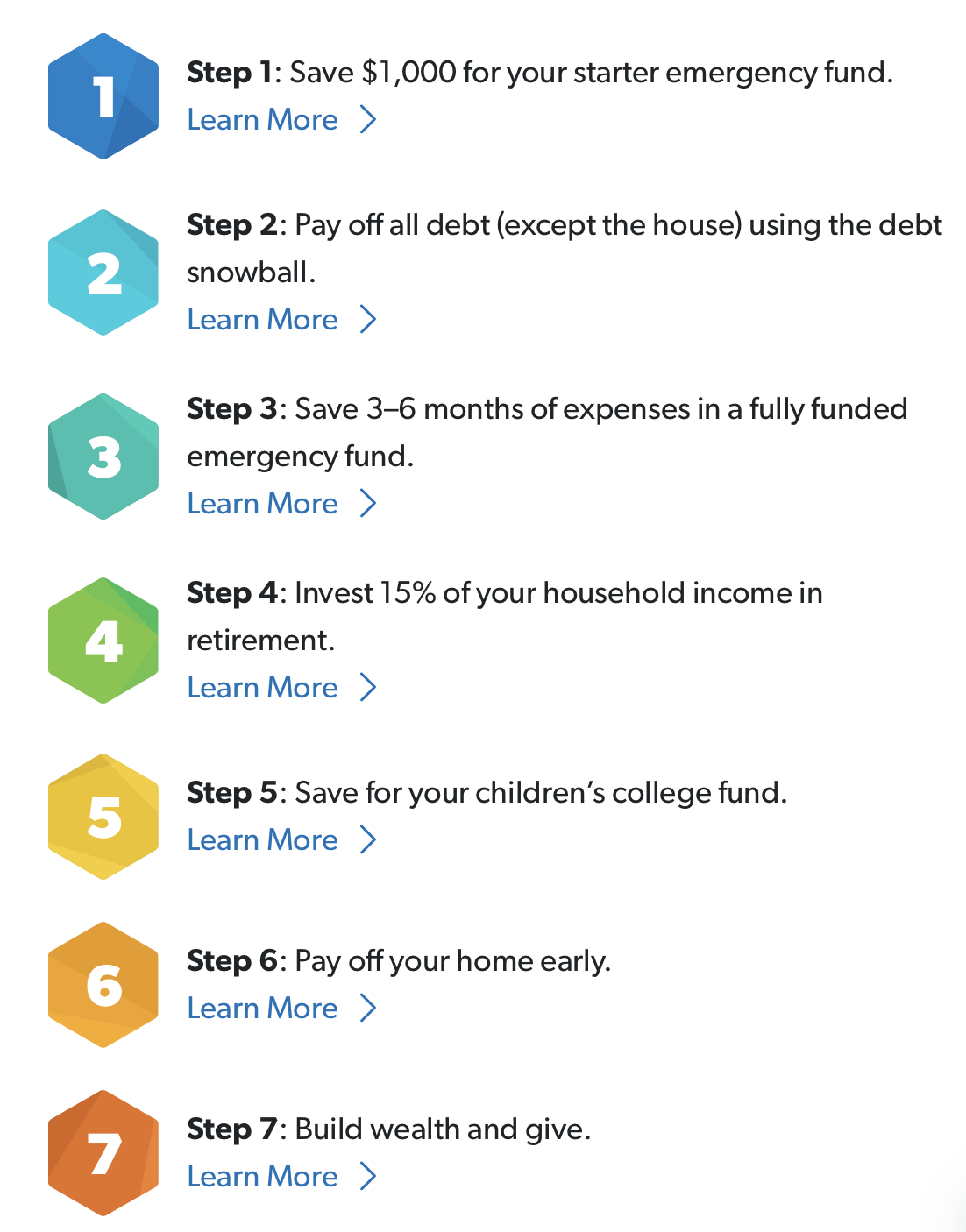

미국에 처음 왔을 때 저축을 얼마나 해야 되나 어디서 시작해야 되나 고민이 많았을 적 도움을 많이 받았던 데이브 램지 아저씨의 7단계 정리해 보았습니다. 기본적인 7단계 순서 대로만 따라 해도 충분한 저축의 시작이다고 생각하기 때문에, 어디서부터 저축을 시작해야 되는지 고민하시는 분들에게 도움이 되었으면 좋겠습니다.

https://www.ramseysolutions.com/dave-ramsey-7-baby-steps

1단계: $1,000 비상금

가장 첫 번째 단계로 약 100만 원가량을 모으는 것입니다. 비상금을 모음으로써 혹시라도 생길 수 있는 지출에 대비할 수 있고, 빚이 있는 상황이라면, 더 큰 빚을 대비할수 있게 해 줍니다. 인생을 살아가면서 갑작스러운 지출은 자주 발생하기 때문에, 이에 항상 대비하도록 준비합니다.

이 스텝에서 가장 중요한 것은 버짓을 작성하는 것입니다. 자신이 얼마큼 버는지, 얼만큼 어디에 사용하는지 미리 계산을 하고 계획합니다.

- 저축

- 음식

- 생활용품

- 공과금 (전기세, 가스세, 수도세, 인터넷, 등)

- 집 (렌트, 모기지)

- 교통

- 보험

- 대출 상환

- 노후 자금

- 개인 지출 및 유흥비

- 기타

가계부를 작성하여 가정의 수입과 지출의 방향성을 분석하고 계획합니다.

저의 경우, 일주일에 한 번씩 가계부를 작성하고 있으며 습관이 되어 항상 저의 입출금 내역을 확인하고 있습니다. 매년 1월 1일, 이전 연도의 지출 내역을 바탕으로 다음 년도의 버짓을 작성합니다.

2023.01.01 - [MONEY] - 2022 미국 생활 1년 한 달 평균 생활비 정리

2022 미국 생활 1년 한달 평균 생활비 정리

안녕하세요 마틴더어시 입니다. 새해를 맞이하여 2022년 미국 생활을 하는 데 소비한 금액을 정리해 보았습니다. 카테고리별로 나누어 사용한 금액을 12로 나누어 한 달 평균을 내었습니다. 미국

martintheaussie.tistory.com

2단계: 빚 갚기 (집 제외)

다음으로는 현재 자신에게 얼마큼의 빚이 있는지 적어봅니다. 예를 들면, 신용카드, 학자금, 의료비, 자동차 대출등이 있습니다. 최소한 상환금액을 갚은 후, 금액이 적은 부채를 중점으로 시작해서 이자율이 높은 대출부터 갚아 나가기 시작합니다. 빚은 스노 볼 효과가 있기 때문에, 최대한 빠르게 갚아나가는 것이 중요합니다.

개인적으로는 이자율이 높은 빚부터 갚아 나가는 것이 좋다고 생각하지만, 너무 큰 금액부터 갚아 나간다고 생각하면 의욕이 떨어지고 저축 습관이 아직 들지 않은 상태에서는 힘이 들 수 있다고 생각합니다.

저의 경우, 학자금을 졸업한 후 미루지 않고 6개월 내에 갚았으며, 자동차 대출 또한 계획을 세워 1년 내에 모두 갚았습니다. 신용카드는 매달 밀리지 않고 갚아 나가고 있습니다.

중요한 것은, 빚을 더 늘리지 않고, 갚아나가는 것에 중점을 두시기 바랍니다.

2023.07.09 - [DAILY/CAR] - 미국에서 2023년 테슬라 모델 3 주문 및 인도받기

미국에서 2023년 테슬라 모델 3 주문 및 인도 받기

안녕하세요 마틴더어시 입니다. 코로나 이후 치솟았던 중고차 가격과 새 차에 추가로 붙는 가격으로 2년간 차 사는 걸 미뤄 왔었는데, 드디어 새 차를 구매하게 되었습니다. 지금 까지는 부모님

martintheaussie.tistory.com

3단계: 3-6개월의 비상금

집을 제외한 모든 빚을 갚았다면 3-6개월 생활비에 비례하는 비상금을 모아 둡니다. 집마다 생활비는 다르기 때문에, 한 달 동안 사용하는 금액을 계산하고, 3-6개월 비상금 금액을 계산해 봅니다.

예를 들면, 한 달에 사용하는 금액이 $4000이라면, 3-6개월 비상금은 $12,000 ~ $24,000이 됩니다. (한 달 생활비가 300만 원이라면, 900만 원 ~ 1천800만 원 사이)

큰 금액의 비상금은 주기적으로 발생하며, 직업을 갑작스럽게 잃거나, 차가 고장 나서 수리를 해야 되거나, 가족의 경조사등 예기치 못한 일들과 상황에서 당황하지 않고, 경제적으로 버틸 수 있게 해 줍니다.

저의 경우 3-6개월의 비상금은 기본 은행 보다 이자율을 조금 더 주는 HYSA (High Yield Savings Account) 또는 Money Market (MMF)에 저축해 놓고 있습니다. 비상시 사용할 수 있도록 출금에 제한이 없는 곳에 보관해 놓습니다.

2023.10.22 - [MONEY] - High Yield Savings Account (HYSA)은 무엇인가요?

High Yield Savings Account (HYSA)은 무엇 인가요?

안녕하세요 마틴더어시 입니다. HYSA 계좌는 보통의 세이빙(저축) 계좌보다 더 높은 이자율을 줍니다. 미국에서는 보통 이자율을 APY (Annual percentage yield)라고 부릅니다. APY가 높아질수록 이자율이

martintheaussie.tistory.com

4단계: 인컴의 15% 노후자금에 투자

집을 제외한 빚을 모두 갚고, 어느 정도의 비상금이 모였다면, 노후를 위해 저축을 시작합니다. 미국에서 401k, IRA, HSA같이 세금 베네핏이 있는 노후저축 통장을 이용하시면 좋습니다.

2023.01.29 - [MONEY] - 미국에서 노후를 위한 저축 - 401k

미국에서 노후를 위한 저축 - 401k

안녕하세요 마틴더어시 입니다 미국에서 회사생활 5년 차, 노후를 위해 차근차근 저축을 해나가고 있는데요. 기본 저축 형태에 비해 세금 효율성이 높은 401k, IRA 그리고 HSA에 대하여 적어보려 합

martintheaussie.tistory.com

한국에서는 IRP, ISA 같은 절세 노후 계좌를 이용하시면 되겠습니다.

저의 경우, HSA > Roth IRA > 401k의 순서로 저축을 하고 있습니다. 401k와 HSA는 회사를 통해서 저축하고 있으며, Roth IRA는 개인적으로 저축 및 투자하고 있습니다.

노후 저축 통장 같은 경우 저축 한도와 인컴 제한이 있기 때문에 확인하신 후 계획을 세우시는 것을 추천드립니다.

5단계: 자녀 학비

5단계까지 오셨다면 어느 정도 모든 빚을 갚고 비상금을 모아 두었으며, 노후를 위한 저축을 시작하셨을 겁니다. 자녀가 있으신 분들은 미래에 자녀들을 위한 대학 학비를 미리 저축합니다. 자녀들이 이미 독립을 하였거나, 자녀가 없으신 분들은 5단계는 건너뛰셔도 좋습니다.

미국에서는 529 학비에 대하여 세금혜택을 주는 플랜이 있습니다. 자녀가 어렸을 때부터 조금씩 저축 및 투자를 하여 자녀가 대학을 들어갈 때 보탬이 될 수 있도록 합니다.

저는 아직까지는 자녀 계획이 없으므로 건너뜁니다.

6단계: 집 대출

6단계에서는 모든 빚을 청산할 때가 왔습니다. 주택 대출로부터 벗어나 빚에서부터 자유로울 수 있습니다. 집에 대한 지출 없는 삶은 또 다른 안정감을 주게 됩니다. 이자로 수만 달러 또는 수십만 달러까지 절약할 수 있는 방법을 찾고, 모기지 조기 상환 계산을 해보세요.

저의 경우, 코로나 시기에 2.75%라는 낮아진 금리로 집을 구매하였습니다. 물가 상승률인 3~4% 보다 낮은 금리이기 때문에, 급하게 갚아 나가지 않고 있습니다.

2023.09.02 - [DAILY/HOUSE] - 미국에서 집 구매 하기 - #1. 리얼터와 렌더 선택 & 모기지 사전 승인

미국에서 집 구매 하기 - #1. 리얼터와 렌더 선택 & 모기지 사전 승인

안녕하세요 마틴더어시입니다. 2021년 9월 제 인생에서의 첫 집을 구매하게 되었는데요. 그 과정을 정리해보려고 합니다. 현재는 2023년 9월, 2년이라는 시간이 참 빠르게 지나간 것 같습니다. 집을

martintheaussie.tistory.com

집 대출을 먼저 갚을 것인지, 저축/투자를 우선적으로 해야 되는 것인지 고민되시는 분들이 있으실 겁니다.

집 대출 우선적으로 갚아나가는 것을 추천:

- 투자를 좋아하시지 않으시는 분 (낮은 이자율이 더라도 안전한 현금/예금/저축을 선호하시는 분)

- 집에 대한 지출이 없어지는 것에 안정성을 더 느끼시는 분들

- 높은 이자율로 집을 구매하신 분들 (모기지 이자율 > 투자 리턴): 평균적으로 마켓 리턴이 9% 정도로 이자율이 8~9% 이상

투자/저축을 우선하는 것을 추천:

- 투자에 대한 리스크를 두려워하지 않으시는 분들 (나이대가 젊으신 분들)

- 단기간 내에 자금이 필요한 경우 (결혼, 출산, 차구매, 경조사 등)

- 낮은 이자율로 집을 구매하신 분들 (모기지 이자율 < 투자 리턴): 5% 이하

- 목돈이 묶여 있는 것을 원하지 않으시는 분들

7단계: 부를 축적 및 기부

빚에서 자유로워진 마지막 단계는 계속해서 자산을 축적하고 주변 사람과 나눌 수 있는 것입니다. 순자산을 파악하며, 투자하며 관리합니다. 가족, 자녀, 손자, 등 주변사람들과 나누며, 돈에 얽매이지 않은 자유를 누리시면 됩니다.

아직까지는 7단계까지 달성하지는 못했네요. 그래도 돈에 너무 얽매이지 않고, 삶을 즐기는 데에 사용하도록 노력하고 있습니다.

감사합니다. 모두 부자 되시고 글이 도움이 되셨기를 조금이나마 희망해 봅니다.

'INFO > MONEY' 카테고리의 다른 글

| Capital One Venture X 벤처 - 여행 취소, 항공 지연, 가방 분실 보험 (6) | 2024.09.19 |

|---|---|

| 체이스 UR 포인트로 Hyatt 하얏트 호텔 예약하기 (0) | 2024.08.24 |

| UR 체이스 신용카드 포인트 이동하기 (0) | 2024.05.30 |

| 체이스 사파이어 프리퍼드 Chase Sapphire Preferred 신청 및 승인 (2) | 2024.05.22 |

| Capital One 캐피탈 원 포인트 Virgin Atlantic 버진 아틀란틱 포인트로 변환하기 (0) | 2024.05.03 |